相続は新潟の税理士に相談。相続税申告、相続節税対策、遺言、相続手続き承ります。相続税申告や手続きは税理士にご相談ください。

営業 時間 | 平日 9:00~17:30 ※夜間は要予約 |

|---|

贈与税に時効はある?

年間で110万円以上の贈与を受けると、贈与税が発生します。

中には贈与に税金がかかるとは思わず、申告が漏れてしまうケースもあるかもしれません。申告するのを忘れてしまったけど、どうすれば良いのか…とお悩みの場合もあるのではないでしょうか。

その場合、贈与税の支払いに時効はあるのでしょうか。

そもそも贈与は果たして「贈与」なのかどうか判別が難しい時もあり、自分でも気づかぬうちに贈与を受けていたとみなされる可能性もあるのです。

この記事では、贈与税の時効と注意点、また申告期限を過ぎてしまった、申告が漏れていた場合のペナルティについて解説します。

贈与税の時効は原則6年、また故意に申告しなかった場合は7年です。

贈与がされたという明確な事実があれば、時効は成立しますが、贈与でないとみなされた場合は時効は成立しません。

時効が成立すれば、税務署から贈与税を支払うよう命ずる権利はなくなりますが、そもそも贈与税の時効の成立は難しいものとなっています。

その理由についてご説明していきますね。

贈与税の時効は、贈与を受けた人が、贈与税を申告すべきことを知っていたかどうかによって変わります。

贈与を受けた人が、贈与税が発生することを知らなかった場合は6年です。

贈与税が発生することを認識していたにもかかわらず、故意に申告しなかった場合は7年となります。

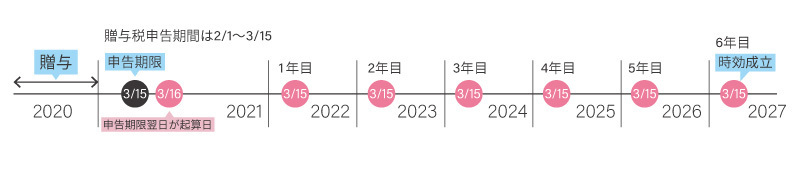

時効の起算日は?

それでは、時効の日を数えるにあたり、いつから起算すれば良いのでしょうか。

時効の起算日は、「贈与税の申告期限の翌日」です。

贈与税は、贈与を受けた翌年の2月1日~3月15日の間に申告します。よって、3月15日が申告期限となるため、翌日の3月16日が起算日となります。(15日が土日にあたる場合は申告期限が後ろ倒しになるため、起算日もそれに従います)

例として、2020年に年間で110万円を超える贈与を受けた場合の贈与税の時効がいつになるのかを数えてみましょう。

2020年に受けた贈与は、2021年3月15日が贈与税の申告期限となるため、2021年3月16日が時効の起算日となります。従って、6年後の2027年3月15日に時効が成立するということになります。

さらに、贈与税を支払うべきことを知っていながら故意に支払っていない場合の時効は、7年後の2028年3月15日が時効成立の日となります。

このように贈与税には時効がありますが、時効の成立は非常に難しいといわれています。

支払うべきことを認識していながら贈与税の支払いから逃れるために時効の成立を待ち、申告を行わないことはやめましょう。

時効が成立しない理由としては主に下記の状況があげられます。

贈与と認められない場合

そもそも財産の受け渡しが「贈与ではない」とみなされた場合は、時効は成立しません。

原則として、贈与は贈与する人(贈与者)と受け取る人(受贈者)の双方の合意があって成立するものです。一方的に財産を与えて、相手が贈与された認識がない、贈与の承諾をしていない場合は贈与として成立しません。

その代表的な例が「名義預金」です。

名義預金とは

名義預金とは、口座の名義人と、口座を管理している人が異なる預金のことです。

よくある例として、子どものために親や祖父母が子ども名義で口座を作り、貯蓄して管理しているケースなどが該当します。

名義預金は名義人が子どもであっても、親の財産とみなされます。

そのため後に相続税の課税対象となる可能性があります。

贈与と認められるには、子が預金の存在を認識しており、贈与の合意があり、かつ預金を自由に管理できる状況にある、という要件を満たすことが必要です。

名義預金のように、贈与したかどうかの判別が曖昧になってしまうケースでは、贈与と認められず時効も成立しない可能性があります。

つまり名義預金の場合は、贈与ではないとして贈与税がかからないとしても、相続財産として加算され、相続税がかかるということになります。

その他に贈与と認められないケース

贈与はお互いの合意のもと成立するものですので、贈与者・受贈者の判断能力が欠如している場合(認知症など)も、贈与と認められない可能性があります。

また贈与契約書を作成していない場合も、贈与の事実の客観的な証拠がないため、贈与が認められないケースもあります。さらに契約書がないと、贈与税の時効の起算点の確認も困難になります。つまり時効がいつになるのかも明確にはなりません。

税務署から贈与ではないとして調査されたとしても、贈与契約書が存在していれば贈与だと認められる可能性が高くなるでしょう。

相続開始の3~7年前に受けた贈与

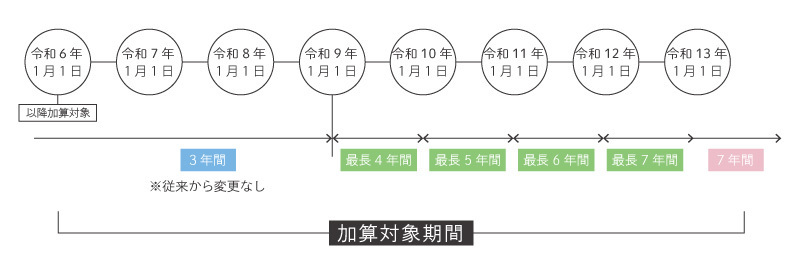

贈与者が亡くなる前の一定の期間内に受けた贈与は、「生前贈与加算」として相続財産に加算されます。

以前は相続開始の3年前でしたが、令和6年1月1日以降の贈与に関しては7年前までとなり期間が延長されました。

※但し、延長した4年間については、総額100万円までは加算しないという措置が取られています。

この期間に受けた贈与は、年間110万円以下であっても相続財産として加算されます。

従って、すべての相続財産の合計額によっては、相続税の課税対象となります。

令和9年1月2日以降に開始した相続から、段階的に加算期間が延長されます

贈与税の対象となるにも関わらず、贈与税を申告しなかった場合はどうなるのでしょうか。

税務調査というと、法人税や個人事業主が対象となるようなイメージがありますが、贈与税に関しても税務調査は行われています。

そしてほぼ贈与税の無申告は発覚します。ではどのような過程で発覚するのでしょうか。

贈与税は110万円を超える金額で発生するので、主に大きなお金が動いた時に調査が入ることが多いです。

税務署のお尋ね文書

大きなお金が動くケースとして代表的な例が、不動産の購入です。

不動産を購入すると、税務署からお尋ね文書が送られてくることがあります。お尋ね文書は税務署が対象者をピックアップして送付する文書で、回答を記入して期日までに返送します。

質問の項目には資金の調達について尋ねるものがあり、不動産を購入した資金をどのように用意したのか記載します。

この過程で、贈与があった場合は記載することになるため、税務署では回答をもとに贈与税の申告がされているかどうかがチェックされます。

お尋ね文書の回答は任意ではあるものの、回答がない場合は税務署から更なる確認が入ることがあります。

相続税の調査過程から

相続が発生すると、相続税額を確定するために相続財産の調査を行います。

この過程で、生前贈与があったかどうかが発覚することがあります。

被相続人の生前に、預貯金から高額な引き出しがあったとすると、そのお金は何に使ったのか?相続人への贈与ではないか?という調査の対象となります。

法定調書から

法定調書とは、企業から税務署に提出する個人への支払いについての書類です。

贈与税に関与している件としては、保険会社からの支払いや高価な品物を売却した際の買取店などが該当します。

保険金に関しては、契約者・被保険者・保険金受取人がすべて異なる場合に贈与税の対象となります。例えば、夫が妻の生命保険を契約しており、子を受取人としている場合は、保険金を受け取った際に子が贈与税の申告をしなくてはなりません。

現金の手渡しならばれない?

現金を直接手渡しでもらうなら、口座に直接お金が入らないので贈与があってもわからないのでは?と思うかもしれません。

しかし、手渡しだとしてもまず渡す人は自身の口座からお金を引き出すはずです。その記録は残りますので、高額の出金があったことを税務署が把握すれば、そのお金を何に使ったのか?ということになり、贈与の事実も判明する可能性があるのです。

たとえ現金の手渡しでも、110万円を超えるお金を受け取れば贈与税を申告する必要があります。

これまで解説してきたとおり、贈与税の時効の成立は非常に難しいものとなっています。

期限通りに申告していないと下記の通りペナルティが発生しますので、支払いを逃れるために故意に申告しないことは絶対にやめましょう。

無申告加算税

申告期限までに申告しなかった場合に課されます。

故意に申告しなかったのではなく、申告を忘れていた、贈与税がかかることを知らなかった等の理由で期限後申告した場合にかかるもので、申告期限後に自主的に申告した場合と、税務署から指摘された場合とで税率が異なります。

自主的に申告した場合は税額に5%・税務署の指摘による場合は10%~20%をかけた分が追加で加算されます。自主的に申告した場合の方が税率が軽減されています。

過少申告加算税

本来の贈与額より少ない金額で申告していた場合に課されます。税務署から指摘される前に、自主的に修正申告した場合は免除されます。

税率は追加の贈与税額に応じて5%~15%ですが、税務署からの指摘の後の申告の場合は税率が高くなってしまいます。

申告後に間違いに気づいた場合には、そのままにせず早めに修正申告を行いましょう。

重加算税

贈与されたことを認識していたにも関わらず、贈与税を故意に申告しなかった場合・故意に贈与額を少なくして申告した場合に課せられます。

過少申告は35%、無申告は40%と無申告加算税よりも重いものになっています。

延滞税

期限までに申告していなかったということは、本来の納税期限から遅れていることになりますので、別途延滞税も発生します。

無申告加算税や重加算税とは別に支払うもので、当然ながら納税が遅くなればなるほど延滞税も増えていきます。これは他の税金でも同様ですね。

期限を過ぎた後の申告は気づいた段階で、できるだけ早めに行いましょう。

今回は贈与税の時効について解説しました。

原則6年、故意に無申告である場合は7年という時効が設けられていますが、実際は時効が成立することは難しいものとなっています。贈与税は、元々税金がかかることを受贈者が認識していない可能性も想定されますが、無申告の場合は必ず発覚すると考えておきましょう。

また無申告であることに気づいた時は、時効の成立を待つのではなく、なるべく早めに対処することが求められます。ご自身で対処するのが不安な時は税理士に相談してみてくださいね。

ご不明な点があれば、新潟の税理士までご相談ください。

※以上は本記事を作成時点の情報に基づいております。現在の内容と異なる場合があることをご容赦ください。

税理士への相続税・贈与のご相談はこちら

お気軽にご相談ください!

お約束1:感じの良い対応

お約束2:勧誘はいたしません

税理士・著書のご紹介(共著)

新潟相続協会 概要

新潟相続協会

(L&Bヨシダ税理士法人)

ご連絡先

◆新潟 相続オフィス

新潟県新潟市中央区女池4-18-18マクスウェル女池2F

☎025-383-8868

◆三条 相続オフィス

新潟県三条市東裏館2-14-15

☎0256-32-5002

対応地域

新潟県内全域対応

新潟県新潟市中央区、新潟市西区、新潟市東区、新潟市北区、新潟市江南区、新潟市西蒲区、新潟市南区、新潟市秋葉区、長岡市、三条市、見附市、加茂市、小千谷市、新発田市、村上市、柏崎市、上越市、胎内市、糸魚川市、弥彦村、燕市、五泉市、燕三条地域

その他県内全域対応