相続は新潟の税理士に相談。相続税申告、相続節税対策、遺言、相続手続き承ります。相続税申告や手続きは税理士にご相談ください。

営業 時間 | 平日 9:00~17:30 ※夜間は要予約 |

|---|

相続の単純承認とは?

相続の3つの方法とみなし単純承認について解説

相続が開始されると、相続人は相続方法を選択しなくてはなりません。

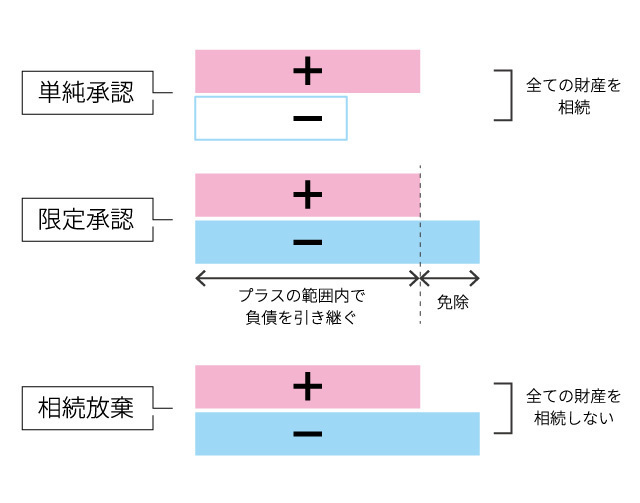

相続の方法は「単純承認」「限定承認」「相続放棄」の3種類があり、最も一般的な方法がそのまま財産を引き継ぐ「単純承認」です。

単純承認に特別な手続きは必要ありませんが、相続財産に対しある行為をすると、自身の意思に反して自動的に単純承認とみなされる場合があります。

今回は単純承認という相続方法について、限定承認や相続放棄との違いや、自動的に単純承認とみなされるケースについて解説します。

相続の「単純承認」とは?

単純承認は最も一般的な相続方法であり、プラスの財産もマイナスの財産も含めて、すべて財産を引き継ぐことをいいます。

相続が開始すると、熟慮期間と呼ばれる相続開始から3ヶ月の間に、相続人は単純承認・限定承認・相続放棄の中から相続方法を選択する必要があります。

限定承認と相続放棄は熟慮期間中に家庭裁判所へ申請しなくてはなりませんが、単純承認は特別な手続きは必要ありません。逆に言えば、何も申請がなければ自動的に単純承認を選択したことになります。

但し、熟慮期間中に相続財産に対し相続人が一定の行為を行った場合、本人の意思に関わらず単純承認とみなされることになりますので、注意が必要です。詳しくは後述します。

相続の3つの方法

相続には3種類の方法がありますが、それぞれの相続方法について確認しておきましょう。

単純承認

プラスマイナス問わず、そのまま相続財産を引き継ぎます。特に何もしなければ、自動的に単純承認となります。

最も一般的な相続方法といえます。

限定承認

相続財産に債務が含まれていた場合に、プラスの範囲内でのみマイナスの財産を引き継ぐ方法です。相続財産の総額がプラスになるかマイナスになるか判断に迷う場合や、どうしても引き継ぎたい遺産がある場合などは、プラスの範囲内で債務を弁済すればよいという点で、メリットがあります。

限定承認を選択する場合は、熟慮期間中に管轄の家庭裁判所へ申請します。

限定承認は他の相続人がいた場合は、全ての相続人の同意が必要であり、また手続きも複雑であることから、実際にこの制度を利用するケースは多くはありません。

相続放棄

プラスマイナス問わず、全ての財産の相続権を放棄します。相続放棄を選択すると、相続開始時点に遡って相続人の資格を失うことになります。

明らかに相続財産がマイナスになる場合は、相続放棄を検討することになるでしょう。限定承認と同様に、熟慮期間中に相続放棄の申請を行います。

みなし単純承認とは

単純承認は特別な手続きは必要ありませんが、相続財産に対し一定の行為を行うと、単純承認をしたとみなされます。

このことを「法定単純承認」といいますが、仮に限定承認や相続放棄を検討していたとしても、ある行為をしたために単純承認となってしまうことがありますので、注意が必要です。その場合、限定承認や相続放棄は認められなくなってしまいます。

法的単純承認とみなされる行為

相続財産の全部または一部を処分する

相続人が相続財産を一部でも「処分」する行為を行うと、単純承認とみなされます。

どのような行為が財産の処分に該当するのか、具体例は後述します。

熟慮期間内に限定承認または相続放棄の申請を行わない

相続の熟慮期間は相続開始より3ヶ月以内と定められています。この期間に限定承認や相続放棄の申請がなければ、自動的に単純承認となります。

相続財産全部または一部を故意に隠匿・消費・財産目録に記載しない

相続財産を意図的に隠匿したり、使ってしまったり、また財産目録に記載しないというような行為があった場合は、単純承認となります。

みなし単純承認となる可能性があるケース

熟慮期間中に財産の処分を行うなど一定の行為を行うと、そのつもりでなくとも単純承認とみなされ、限定承認や相続放棄が認められなくなります。

どのような行動が該当するのでしょうか。具体例をご紹介します。

債務の弁済

被相続人の未払いの料金を相続人が支払う際に、相続財産から支払いを行うと、相続財産の処分に該当する可能性がありますので注意が必要です。

弁済がある場合は、相続人自身の財産から支払いを行えば、財産処分には該当しません。

解約返戻金を受け取った時

受取人が被相続人名義の解約返戻金を相続人が受け取ったとすると、本来は被相続人の財産となるものなので相続財産の処分とみなされる可能性があります。

受け取っても問題ないかどうか迷う場合は、専門家に相談するのが良いでしょう。

単純承認とみなされないケース

では逆に、単純承認とはみなされない行為とはどのようなものでしょうか。

葬儀費用の支払い

被相続人の葬儀費用を相続財産から支払った場合、基本的には財産の処分には該当しません。但し不相応に高額な費用でなく、社会的に葬儀費用の範囲内と判断できる額にとどめておくと良いでしょう。

生命保険金を受け取った時

生命保険金は相続財産には該当しません。相続人が受取人として指定されていた場合、受取人の固有財産となります。

相続財産の不動産の建物を修繕

建物の修繕は相続財産の現状を維持するための保存行為となるため、財産の処分には該当しません。しかし、不動産を売却する行為は財産処分に該当しますので注意が必要です。

相続方法の選択はどう判断する?

このように、相続方法には「単純承認」「限定承認」「相続放棄」の三種類がありますが、選択の基準はどこにあるでしょうか。そのポイントを確認しておきましょう。

相続財産の総額がプラスかどうか

一般的な判断基準としては、相続財産の総額がプラスになるかマイナスになるかです。

プラスであれば単純承認でそのまま相続することに問題はありませんが、マイナスになるのであれば相続放棄を検討することもあるでしょう。

また、プラスマイナスの判断に迷う場合、判断に時間がかかりそうな場合は限定承認という選択肢も出てきます。

相続税の支払いが可能な範囲かどうか

相続税の基礎控除額は3,000万円+(法定相続人の数×600万円)となり、相続財産の総額がこの計算式の額を超えると相続税が発生します。

しかし、相続財産は現金だけでなく土地や不動産、有価証券等の全ての総額となりますので、相続税の額が支払いできる現金の上限を超える可能性がないわけではありません。

相続人が相続税の支払いが可能な範囲内の相続財産であるかどうかも、判断の基準となるでしょう。

まとめ

今回は相続の「単純承認」について、どのような相続方法なのか、相続放棄や限定承認との違いなどを解説しました。

注意するべきポイントは、意図せずとも単純承認としてみなされてしまう行為があることです。特に相続放棄や限定承認を検討している場合は、財産の処分について細心の注意が必要となりますので、迷ったら専門家に相談してみてください。

ご不明な点があれば、相続税に強い新潟の税理士にご相談ください。

※以上は本記事を作成時点の情報に基づいております。現在の内容と異なる場合があることをご容赦ください。

税理士への相続税・贈与のご相談はこちら

お気軽にご相談ください!

お約束1:感じの良い対応

お約束2:勧誘はいたしません

税理士・著書のご紹介(共著)

新潟相続協会 概要

新潟相続協会

(L&Bヨシダ税理士法人)

ご連絡先

◆新潟 相続オフィス

新潟県新潟市中央区女池4-18-18マクスウェル女池2F

☎025-383-8868

◆三条 相続オフィス

新潟県三条市東裏館2-14-15

☎0256-32-5002

対応地域

新潟県内全域対応

新潟県新潟市中央区、新潟市西区、新潟市東区、新潟市北区、新潟市江南区、新潟市西蒲区、新潟市南区、新潟市秋葉区、長岡市、三条市、見附市、加茂市、小千谷市、新発田市、村上市、柏崎市、上越市、胎内市、糸魚川市、弥彦村、燕市、五泉市、燕三条地域

その他県内全域対応