相続は新潟の税理士に相談。相続税申告、相続節税対策、遺言、相続手続き承ります。相続税申告や手続きは税理士にご相談ください。

営業 時間 | 平日 9:00~17:30 ※夜間は要予約 |

|---|

相続税が支払えない場合の対処方法

納税資金がない時はどうすればいい?

相続が発生し、高額な相続税の支払いに不安を抱く方は少なくありません。相続税は原則として現金一括納付が求められ、期限を過ぎれば延滞税や加算税が課される可能性もあります。

しかし相続税を支払う資金がなく、期限までに支払うことが現実的に難しい場合はどうすればいいのでしょうか。

この記事では、相続税を現金で支払えない時の現実的な対処方法をわかりやすく解説します。

相続税は原則として、相続開始から10か月以内に、現金一括で納付しなくてはなりません。

相続税には基礎控除額が設けられており、申告と納付が必要になる状況では、ある程度多額の財産を相続していることになるので、納税額も高額になることが想定されます。

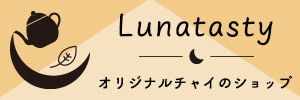

相続税の支払いが困難になるケースとしては、下記のような状況が考えられます。このような状況でお困りの場合は、まずは税理士に相談してみましょう。

相続財産に預貯金が少なく、それ以外が多い

相続財産の内訳で、不動産など現金以外の財産が多くを占める場合は、相続税の支払いを相続財産や相続人自身の預貯金でカバーすることが難しくなるケースがあります。

遺産分割協議がまとまらない

被相続人名義の口座は、被相続人が亡くなった時点で凍結されます。

凍結を解除し、預貯金を引き出すためには、遺産分割協議が完了しており、相続人全員が合意したことを示す遺産分割協議書の提出が必要です。

しかし遺産分割協議がまとまらず、相続税の納付期限までに預貯金を引き出すことができずに納税資金が足りなくなることがあります。

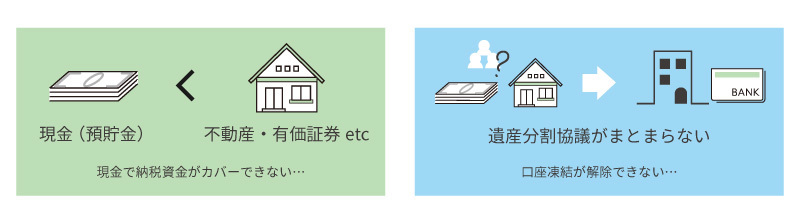

不動産の売却が間に合わない

後述しますが、納税資金を用意するために不動産を売却することにしたものの、相続税の納付期限までに売却が成立せず間に合わない、という可能性もあります。

相続税を支払わずにいるとどうなる?

相続税を支払うことが難しい場合でも、申告せずそのまま支払わずにいることは避けましょう。相続税の無申告は必ず発覚します。

無申告の場合は、発覚した時点で延滞税や無申告加算税というペナルティが発生し当初の納税額より追加の税金がかかりますが、それでも支払わずにいると、督促状が送付され、最終的には財産の差し押さえが実施される可能性があります。

現金での納税が困難な場合でも、支払わない状態にしておくのではなく、まずはご自身の状況で可能な対処法を考えましょう。

それでは、実際に相続税の現金での支払いが困難な場合の対処方法について見ていきましょう。

相続財産を換金・売却する

現金以外の財産を現金に換えることで、納税資金を調達します。

一般的に多いケースとしては、土地・建物といった不動産の売却です。

注意点として、不動産の売却が成立するにはある程度の期間を確保することが必要になります。

相続人が複数いる場合は、まず遺産分割協議で売却する不動産の相続人を決定します。

その後、不動産の名義人を被相続人から相続人に変更する「相続登記」の手続きを法務局で行ってから売却することになります。名義人を変更しないと、不動産の売却はできません。

そのため相続税の申告期限である相続開始から10ヶ月以内に売却を成立させるには、申告期限ぎりぎりになって売り急ぐことのないよう、早めの行動が求められます。

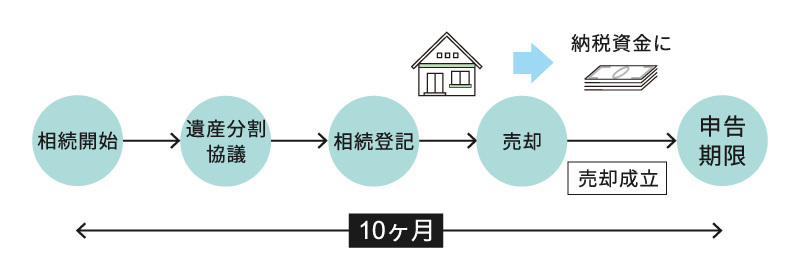

相続税の延納制度を利用する

相続税は原則一括で納付するものですが、納付期限を延長し、分割で納税できる「延納」という制度があります。延納制度は最大20年間までの期間で分割払いが可能です。

延納制度を利用するには、以下の条件を満たす必要があります。

相続税の納税額が10万円超である

合計の納税額ではなく、相続人ごとの納税額となります。

現金一括で納付が困難である

相続財産だけでなく、相続人自身の財産(生活費は除く)を含めても相続税の支払いが困難であることが要件となります。

担保が提供可能である

不動産などの担保の提供が必要です。

但し延納税額が100万円以下・延納期間が3年以内である場合は不要です。

相続税の申告期限までに必要書類を提出する

「延納申請書」に「担保提供の関係書類」を添付し、税務署に提出します。

延納制度の注意点として、利子税が発生する点があります。しかし無申告による延滞税よりは低い利率となっているため、結果的に延納制度を利用する方が得策ともいえます。

また申請の受理には通常3か月~6か月程の期間を要します。

相続税の物納制度を利用する

分割でも現金での支払いが難しい場合、「物納」という制度があります。

不動産など、現金以外での相続財産を現金の代わりにして相続税の納付とみなすものです。

物納制度はあくまでも延納でも納税が不可能な場合に限り利用できますが、現実的には物納が認められるのは稀なケースといえます。

物納できる財産は順位が決まっており、第一順位は不動産です。

従って、不動産が相続財産に含まれているにも関わらず、不動産は譲りたくないので他の財産を優先して物納する、ということはできません。

金融機関から納税資金を借り入れる

銀行など、金融機関から納税資金を借り入れるという選択肢もあります。

資産を換金・売却したくない、という方は検討してみましょう。

しかし通常のローンと同じように、審査がありますので必ず借り入れできるということではありません。

ポイントとしては、金融機関の金利の設定です。

延納の利子よりも低い金利を設定している金融機関を選べば、延納より納税の負担を少なくできる可能性があります。

相続放棄する

相続人の資格がある人は、必ず相続しなくてはならないというわけではありません。

プラスの財産よりマイナスの財産が多い、相続税の支払いが難しいという時には相続放棄を選択することもできます。

相続放棄すると、最初から相続人でなかったとみなされ、相続税の負担もなくなります。

相続放棄は取り消しができないため、慎重な判断が求められます。専門家に相談し、十分に検討した上で判断しましょう。

納税資金分だけ遺産分割協議で決定する

遺産分割協議が進まず口座凍結が解除できない、という場合は、遺産の分配について協議がまとまらないとしても、納税資金の分だけ決定するという方法もあります。

どの遺産を誰が相続するにしても相続税は発生しますので、その部分だけであれば期限までに決定できる可能性があります。

納税資金分の遺産分割が確定すれば、口座凍結の解除が可能となります。

預貯金の仮払い制度

2019年7月より、預貯金の仮払い制度が開始されました。

遺産分割協議が成立する前でも一定の金額を引き出すことができる制度です。

但し、引き出し可能な上限額が相続人ごとに決まっています。

①相続開始時の預金残高×1/3×法定相続分

②150万円

①②のいずれか低い方になるので、150万円を超える金額を引き出すことはできません。

遺産分割協議がまとまっていないが、相続税額が150万円に収まる範囲内であれば、有効な制度といえるでしょう。

この上限額は金融機関ごとに適用されるため、金融機関が複数ある場合に仮払いできる上限額が増えることになります。

なお預貯金を引き出すにあたり、他の相続人の同意は不要です。

相続税の納税は現金一括で行うことが原則ですが、現金が足りない場合でも、資産の売却、延納や物納といった制度の活用などの対処方法があります。

支払いが難しいために相続税の申告をしないことは絶対に避けましょう。

相続税の支払いに不安を感じた時は、まず税理士に相談してみてください。節税対策も含め、状況に合った選択肢を見つけるためにサポートしてくれます。

ご不明な点があれば、新潟の税理士までご相談ください。

※以上は本記事を作成時点の情報に基づいております。現在の内容と異なる場合があることをご容赦ください。

税理士への相続税・贈与のご相談はこちら

お気軽にご相談ください!

お約束1:感じの良い対応

お約束2:勧誘はいたしません

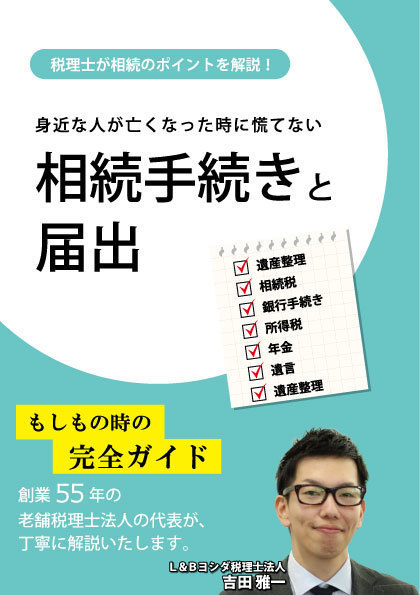

税理士・著書のご紹介(共著)

新潟相続協会 概要

新潟相続協会

(L&Bヨシダ税理士法人)

ご連絡先

◆新潟 相続オフィス

新潟県新潟市中央区女池4-18-18マクスウェル女池2F

☎025-383-8868

◆三条 相続オフィス

新潟県三条市東裏館2-14-15

☎0256-32-5002

対応地域

新潟県内全域対応

新潟県新潟市中央区、新潟市西区、新潟市東区、新潟市北区、新潟市江南区、新潟市西蒲区、新潟市南区、新潟市秋葉区、長岡市、三条市、見附市、加茂市、小千谷市、新発田市、村上市、柏崎市、上越市、胎内市、糸魚川市、弥彦村、燕市、五泉市、燕三条地域

その他県内全域対応