相続は新潟の税理士に相談。相続税申告、相続節税対策、遺言、相続手続き承ります。相続税申告や手続きは税理士にご相談ください。

営業 時間 | 平日 9:00~17:30 ※夜間は要予約 |

|---|

相続税が無申告の場合はどうなる?

無申告が発覚する理由と無申告のリスクを解説

相続が発生し、本来相続税の申告が必要であるにも関わらず申告しない場合はどうなるのでしょうか。「うちは申告しなくても大丈夫だろう」「時効が成立するまで待てばいい」と思い込んでいませんか?

税務署は様々な情報から、相続税の申告漏れを高確率で把握しています。無申告が発覚すれば、加算税や延滞税、場合によっては重加算税といった厳しいペナルティが課されることも。

この記事では、相続税の無申告がどのように発覚するのか、またそのペナルティについて解説します。

相続税は相続が発生したら、必ずかかるものではありません。

まずは被相続人の財産を調査し、相続税申告が必要かどうかを確認することになります。

原則として、相続財産の総額が基礎控除額を超えた場合に、相続税申告が必要です。

申告の期限は相続の開始した日(被相続人が亡くなったことを知った日)の翌日から10か月以内となり、期限を過ぎてもなお申告をしていない場合には「無申告」という状態になります。

相続税の基礎控除額

相続税の基礎控除額は下記の計算式で算出します。

3,000万円+(法定相続人の数×600万円)

従って、法定相続人が一人なら3,600万円、二人なら4,200万円が基礎控除額となります。

相続税は基礎控除額を超えた部分に関して課されます。

例えば相続財産の総額が5,000万円、法定相続人が二人であれば、4,200万円を超える800万円分に相続税が課される、ということになります。

また相続税には生命保険金や死亡退職金といった非課税枠があります。非課税枠を計算に入れた上で基礎控除額を超えない場合は、相続税申告が不要となります。

特例や控除の適用により基礎控除額を超えない場合

相続税には様々な控除や特例が設けられており、その結果税額がゼロとなる場合もあります。

その場合、相続税申告が必要なケースと不要なケースがあります。必要なケースでは例え納税額がないとしても申告しなくてはなりません。

| 相続税申告が必要 | 配偶者控除・小規模宅地等の特例・寄付金控除 |

|---|---|

| 相続税申告が不要 | 未成年者控除・障がい者控除・相次相続控除 |

「申告しなくてもバレないのでは」「時効まで待てばいい」と考えるのは間違いです。相続税の無申告は必ず発覚すると思って良いでしょう。

無申告はなぜ発覚するのか?その理由をご説明します。

税務署の調査権限は非常に強く、無申告はほぼ確実に発覚すると考えておきましょう。

死亡届の提出は税務署に通知されている

被相続人が亡くなった後、ご遺族の方は市区町村に死亡届を提出します。

死亡届が提出されると、その情報は税務署に通知されるため、税務署は相続が発生したことを把握しています。

市区町村から税務署へ死亡届の情報を通知する義務に関しては、相続税法の第58条で定められています。

KSK(国税総合管理システム)による情報管理

KSK(国税総合管理システム)は、全国の国税局と税務署をネットワークで結ぶシステムで、個人の過去の収入や税金に関わる情報をすべて網羅しています。

税務署は相続が発生したことを死亡届の通知により把握し、このシステムから相続税の申告が必要になりそうなケースや税務調査の対象を調査するための情報を得ることができます。

相続発生後の財産の動きは税務署に把握されている

相続が発生すると、不動産の名義変更や生命保険金の支払いなどが行われます。こうした財産の動きを税務署は把握しているのです。

不動産の名義変更(相続登記)は法務局が管轄ですが、法務局から税務署へ報告されます。

生命保険金の支払いでは、支払調書が発行され保険会社から税務署へ送られます。

税務調査のタイミングは?

一般的に、相続税の税務調査のタイミングは相続税の申告期限から1~2年後の夏から秋にかけてが多いと言われています。

明確にいつ、というタイミングは決まっていないのですが、申告期限からだいぶ過ぎた頃に調査の通知が来る、ということもあり得ます。

相続税の申告義務があるにも関わらず、申告期限までに申告を行わなかった場合は、本来の納税額に加えて、以下のようなペナルティが発生します。

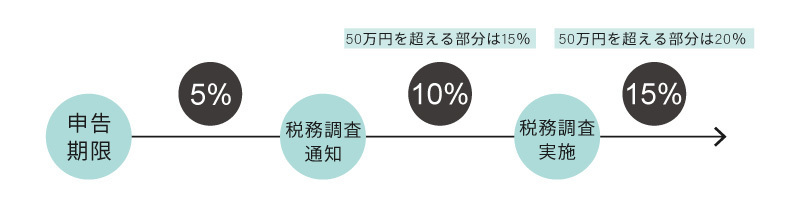

無申告加算税

申告期限までに申告しなかった(無申告)の場合に、本来の納税額に追加する形で課されます。

加算税の額は無申告が判明した時期(申告書を提出した時期)によって変わります。

| 申告書を提出した時期 | 税率 |

|---|---|

| 税務調査の通知がある前 | 5% |

| 税務調査の通知後~実施までの間 | 10%(50万超の部分は15%) |

| 税務調査実施後 | 15%(50万超の部分は20%) |

無申告加算税が免除されるケース

申告期限から一か月以内に申告した場合は、過去に無申告がない、申告する意思があった等の条件を満たせば、無申告加算税が課されない可能性があります。

また以下のような状況でも免除されるケースがあります。

- 災害発生または交通や通信の途絶

- 期限後申告の特則に該当する事由(相続人構成の変化や相続トラブルなど、申告期限までに申告することが困難)

延滞税

納付の期限までに税金を納めなかった場合、その延滞日数に応じて課されます。相続税だけでなく、期限に遅れた場合はすべての税金に適用されるものです。

納付期限の翌日から2か月以内は年2.4%、2か月を超えた場合は年8.7%の税率となります。

税率は年によって変動します。

当然ながら、遅れれば遅れるほど延滞税もかさんでいきますので、なるべく早くに申告することが求められます。

重加算税

事実とは異なる申告や、納税額を故意に下げようとするなど悪質な場合に課されます。

相続税で該当するケースは故意に相続財産を隠していた場合などです。

期限内の申告で35%、無申告の場合は40%と、重いペナルティとなっています。

過少申告加算税

無申告のケースではないですが、相続税のペナルティとして他に「過少申告加算税」というものがあります。

本来の納税額より不足していた場合に課されるもので、修正申告を行った時期により税率が変わります。

税務署から指摘がある前に自主的に修正申告した場合はかかりません。

税務調査の通知後から実施までの間は5%、税務調査実施後は10%となっています。

また追加の税額が50万円または当初の納税額(金額が多い方)を超えると、その超えた部分の税率が高くなります。

無申告は必ず発覚しますので、相続税申告が必要な方は期限内に忘れずに申告しましょう。

もし申告期限が過ぎてしまったとしても、対応が早いほどペナルティが少なくて済みます。

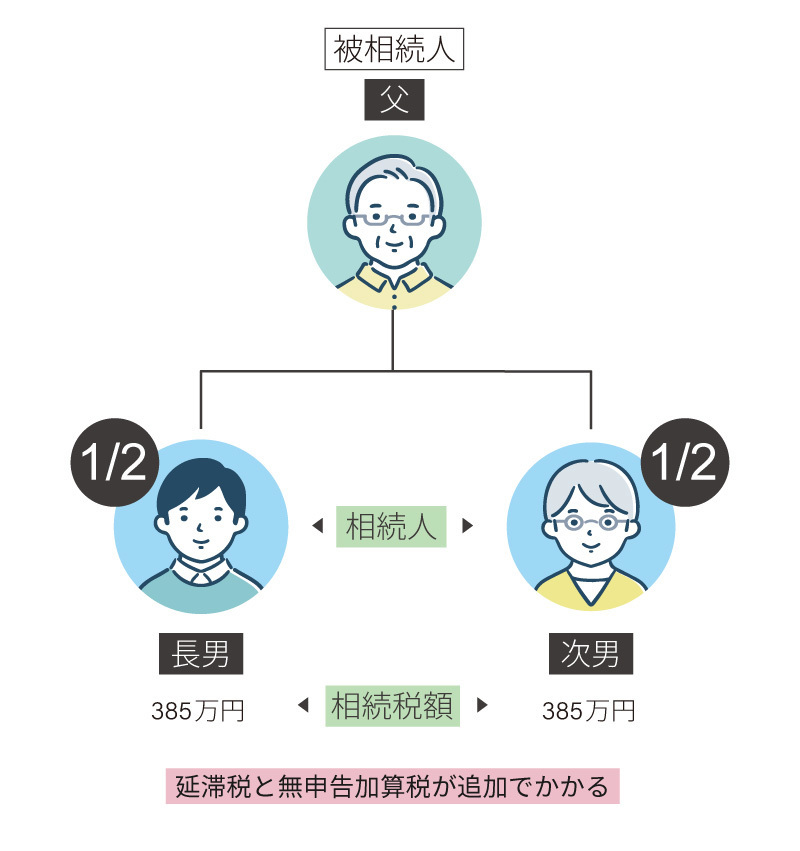

簡単に無申告だった場合の相続税の支払いについて、シミュレーションしてみましょう。

無申告だった場合の相続税の例

【前提条件】

相続財産の総額は1億円

相続人は子2人

①基礎控除額:3000万円+(600万円×2)=4,200万円

②相続税の対象となる財産は1億円-4,200万円=5,800万円

③各自の法定相続分は2,900万円

④相続税額は2,900万円×15%-控除額50万円=385万円

申告期限から50日後に自主的に申告した場合(相続人一人につき)

延滞税:12,600円

無申告加算税(5%):192,500円

このケースでは税務調査前の仮定でペナルティがそれほど重くないですが、これだけの金額を追加で支払わなくてはなりません。

税務調査の通知は申告期限からしばらく経った時期に来ますので、それ以降の申告は延滞税の日数も増え、無申告加算税の税率も上がります。

相続税を支払いたくないために申告をしなかったとしても、結局はより高額な支払いをすることになってしまいます。

相続税の無申告は、思わぬペナルティが発生する可能性があります。

税務署はさまざまな情報から申告漏れを把握しています。無申告は必ず発覚すると考えておきましょう。

申告が必要かどうか迷ったら、まずは相続財産の状況を確認し、必要に応じて専門家に相談することが大切です。期限を過ぎてしまった場合でも、早めの対応が負担を軽くする第一歩です。

ご不明な点があれば、新潟の税理士までご相談ください。

※以上は本記事を作成時点の情報に基づいております。現在の内容と異なる場合があることをご容赦ください。

税理士への相続税・贈与のご相談はこちら

お気軽にご相談ください!

お約束1:感じの良い対応

お約束2:勧誘はいたしません

税理士・著書のご紹介(共著)

新潟相続協会 概要

新潟相続協会

(L&Bヨシダ税理士法人)

ご連絡先

◆新潟 相続オフィス

新潟県新潟市中央区女池4-18-18マクスウェル女池2F

☎025-383-8868

◆三条 相続オフィス

新潟県三条市東裏館2-14-15

☎0256-32-5002

対応地域

新潟県内全域対応

新潟県新潟市中央区、新潟市西区、新潟市東区、新潟市北区、新潟市江南区、新潟市西蒲区、新潟市南区、新潟市秋葉区、長岡市、三条市、見附市、加茂市、小千谷市、新発田市、村上市、柏崎市、上越市、胎内市、糸魚川市、弥彦村、燕市、五泉市、燕三条地域

その他県内全域対応