相続は新潟の税理士に相談。相続税申告、相続節税対策、遺言、相続手続き承ります。相続税申告や手続きは税理士にご相談ください。

営業 時間 | 平日 9:00~17:30 ※夜間は要予約 |

|---|

死亡保険金に相続税がかかるケースとは?

相続税の計算例について解説

被相続人が亡くなり、生命保険金を受け取った場合、保険金が相続税の対象となるかどうかが気になる方は多いのはないでしょうか。

死亡保険金は遺族のその後の生活を守るという大切な役割だけでなく、相続税の節税につながるメリットもあります。

この記事では死亡保険金に相続税がかかるケースや計算例についてご紹介します。

生命保険と相続税の関連性

そもそも、死亡保険金は相続財産となるのでしょうか?保険金は被相続人が亡くなった後に支払われるものですので、民法上は生前に築いた財産とはみなされません。

しかし、相続税法では保険金も相続財産とみなすため、相続財産に加算する対象となっています。

このように民法上、相続や遺贈された本来の相続財産ではないものの、被相続人の死亡により相続人が受け取った財産で、相続税法では相続税の対象とみなすものを「みなし相続財産」といいます。

死亡保険金の他、死亡退職金などが代表的な例となります。

死亡保険金は条件に当てはまる場合、相続税の課税対象となります。

まず確認しておかなければならない点が、生命保険の契約者と被保険者、受取人の関係です。死亡保険金が相続税の対象となるケースは、契約者と被保険者が同じ(被相続人)であり、受取人が相続人だった場合です。

贈与税や所得税となるパターンもありますので、まずどのパターンになるのかをチェックしましょう。

詳しくはこちらの記事で解説しています。

生命保険の非課税枠

生命保険金(死亡保険金)には残された家族の生活保障という大切な目的があるため、相続税の非課税枠が設けられています。

「非課税枠:500万円×法定相続人の数」

※法定相続人の数には、相続放棄をした法定相続人も含みます。

※保険金の受取人が相続人でない場合は、非課税枠は使えません。

この非課税枠は、「法定相続人」の数で決まることがポイントです。法定相続人は民法で定められた配偶者や子などの相続人を指します。

保険金を受け取ったら、まずは非課税枠を計算してみましょう。保険金額が非課税枠を上回る場合は、その部分が相続財産に含まれることになります。その上で、財産総額が相続税の基礎控除額を下回れば、相続税は発生しません。

但し、保険金の受取人が相続人ではない人の場合は、もとより相続が発生しないため非課税枠は使えません。

また孫が受取人となっていた場合も注意が必要です。本来、孫は法定相続人に該当しないため、非課税枠の人数には含まれません(孫が代襲相続人となっている場合は除く)。

※代襲相続とは、被相続人より相続人が先に亡くなっている場合に、相続人の子や甥・姪などの親族が相続を受け継ぐことをいいます。

死亡保険金で相続税がかかる場合の計算例

それでは、死亡保険金で相続税がかかる場合の計算例を見てみましょう。

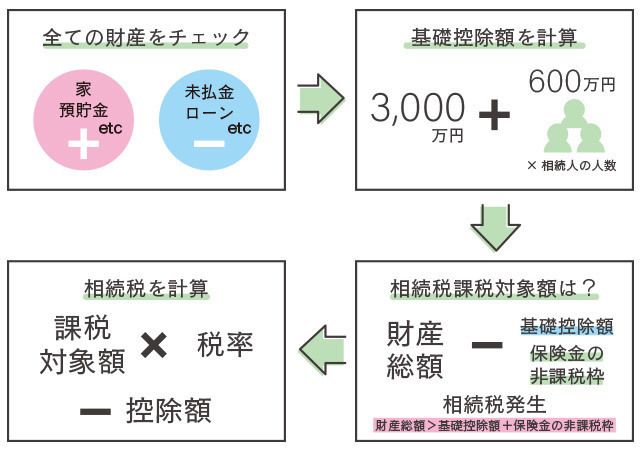

まず相続するすべての財産をチェックして集計しましょう。相続にはプラスの財産だけでなく、マイナスの財産(ローンや未払い金・葬式費用など)もあります。プラスの財産からマイナスの財産を引いた額が、遺産総額となります。

【前提条件】

・遺産総額:1億円

・死亡保険金は5,000万円

・相続人は配偶者と子1人の2人とする

配偶者が1億円・子が5,000万円分を相続すると仮定

相続税計算のステップ

基礎控除額を計算

3,000万円+600万×2人=4200万円が基礎控除額となります。

死亡保険金の非課税枠は500万円×2人=1,000万円です。

相続税課税対象額は?

1億円+5,000万円-保険金の非課税枠1,000万円-基礎控除4,200万円=9,800万円

配偶者:9,800万円×1/2(法定相続分)=4,900万円

子:9,800万円×1/2(法定相続分)=4,900万円

相続税を計算

(4,900万円×20%-200万円)+(4,900万円×20%-200万円)=1,560万円

死亡保険金と節税

生命保険は相続税の節税対策として有効な対策のひとつです。

受け取った保険金には「相続税」「所得税」「贈与税」のいずれかがかかりますが、相続税としての扱いとなるのは被相続人が「契約者=被保険者」であり、受取人が相続人である場合です。

保険金には非課税枠が設けられているため、現金で遺産を残すよりも節税に有効です。

具体的に相続税の節税となる仕組みを考えてみましょう。

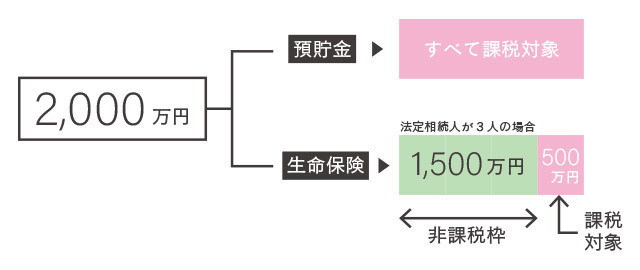

例えば、現金2,000万円を預貯金で相続財産として残したとします。

この2,000万円を保険金として相続人が受け取るとすると、非課税枠があるため実際の相続財産の額を減らすことができます。

例えば法定相続人が3人と仮定すると、500万円×3人=1,500万円分が非課税となります。

相続財産として加算する額は500万円となるため、節税が見込めることが分かります。

まとめ

今回のコラムでは、生命保険金が相続税の対象となる場合の非課税枠や計算方法について解説しました。

死亡保険金は契約者と被保険者が同一であり、被相続人であった場合に相続税の対象となります。しかし非課税枠があることで、上手に活用すれば相続税の節税対策としても有効であるというメリットもあります。

相続が発生すると、生命保険を含めて相続財産をチェックし、相続税申告には様々な準備が必要となります。不安のある方は、ぜひ相続に強い税理士へのご相談をお勧めいたします。

当社では初回のご相談を無料で受け付けております!ぜひお気軽にご相談ください。

※以上は本記事を作成時点の情報に基づいております。現在の内容と異なる場合があることをご容赦ください。

税理士への相続税・贈与のご相談はこちら

お気軽にご相談ください!

お約束1:感じの良い対応

お約束2:勧誘はいたしません

税理士・著書のご紹介(共著)

新潟相続協会 概要

新潟相続協会

(L&Bヨシダ税理士法人)

ご連絡先

◆新潟 相続オフィス

新潟県新潟市中央区女池4-18-18マクスウェル女池2F

☎025-383-8868

◆三条 相続オフィス

新潟県三条市東裏館2-14-15

☎0256-32-5002

対応地域

新潟県内全域対応

新潟県新潟市中央区、新潟市西区、新潟市東区、新潟市北区、新潟市江南区、新潟市西蒲区、新潟市南区、新潟市秋葉区、長岡市、三条市、見附市、加茂市、小千谷市、新発田市、村上市、柏崎市、上越市、胎内市、糸魚川市、弥彦村、燕市、五泉市、燕三条地域

その他県内全域対応