相続は新潟の税理士に相談。相続税申告、相続節税対策、遺言、相続手続き承ります。相続税申告や手続きは税理士にご相談ください。

営業 時間 | 平日 9:00~17:30 ※夜間は要予約 |

|---|

相続税申告のセカンドオピニオン

依頼するメリットや活用方法を解説

相続税の申告は人生で何度もあることではなく、非常に慎重な判断が求められる手続きです。財産評価や特例の適用、申告書の作成に至るまで、税理士の判断が申告内容に大きく影響するため、「この申告で本当に問題ない?」「他の専門家の意見も聞いてみたい」と感じる方も少なくありません。

こうした不安に対して有効なのが、税理士による「セカンドオピニオン」です。

医療分野では広く知られた概念ですが、相続税の分野でも、別の税理士の視点を得ることで申告の妥当性を確認し、税務調査への備えや精神的な安心感につながります。

今回のコラムでは、相続税におけるセカンドオピニオンの活用方法やポイントについてわかりやすく解説します。セカンドオピニオンについて検討されている方の参考になれば幸いです。

「セカンドオピニオン」という言葉で連想するのは、医療現場において主治医とは別の医師から診断してもらい意見を聞く、という状況ではないでしょうか。

士業においても、セカンドオピニオンの考え方やサービスは一般的になりつつあります。

顧問税理士や当初依頼した税理士とは別の税理士からセカンドオピニオンを受けることで、依頼者の納税における最適解を得られる可能性が高まります。

税理士にも得意分野がある

税理士の業務分野は幅広く、個々の税理士にも得意分野・不得意分野があります。

実は税理士の試験では必須科目以外に選択科目があり、受験において選択しない科目があります。

相続税法はその選択科目のひとつです。従って、同じ資格であっても相続という分野に強みがある税理士とそうではない税理士が存在します。

特に相続や贈与という分野は、過去の例に精通していることが重要となるため、経験値が問われる分野です。

セカンドオピニオンを求める際には、その分野に強い・経験が豊富な税理士や税理士事務所に依頼すると良いでしょう。

下記のような状況でお悩みの場合は、セカンドオピニオンを検討されることをおすすめします。

顧問税理士が相続・贈与の専門ではない

個人や経営している会社の税務を元々税理士に依頼している方は、そのまま相続や贈与が発生した時もお願いすることになるケースが多いのではないでしょうか。

しかし顧問税理士の専門分野が相続や贈与ではない、という場合は、その分野に特化した別の税理士にも相談すると安心です。

依頼した税理士の対応に疑問点がある

相続税申告の準備や手続きを進めていく中で、依頼した税理士の対応や申告書の内容に疑問点が出た場合は、他の税理士の視点からの意見を求めることで、より納得できる結果が得られる可能性があります。

依頼した税理士の土地の評価額に疑問点がある

土地の評価額は相続税額に大きな影響を及ぼす要素です。

税理士によって差が出てくる部分でもありますので、この評価額が正しいのか?と不安になった場合は、相続の経験が豊富な税理士に相談することをおすすめします。

下記のような状況でお悩みの場合は、セカンドオピニオンを検討されることをおすすめします。

不動産評価

土地や建物は相続財産の中で大きな部分を占めるケースが多く、その評価額は相続税の額に大きく関わってきます。

セカンドオピニオンでは、評価の方式が適切であるか、土地の評価減が適用できる場合は適用されているかなどの点を見直します。結果、最初の評価額より下がる、という可能性もあります。

控除の特例や適用

相続税には様々な特例や控除があります。小規模宅地等の特例など、適用できる控除の条件や見落とがないかを確認します。

財産の分割方法

相続人が複数人である場合では、財産の分割方法もより適切な相続税申告に関わってきます。特例や控除の適用による効果を最大化できる遺産分割ができているかどうかをチェックします。

セカンドオピニオンの依頼にあたり準備するものは?

現在の状況が把握できる資料や書類を準備します。具体的には、下記のような書類を一通り提出しましょう。

- 相続税申告書

- 相続関係図

- 遺産分割協議書

- 土地の評価に関する資料

- 所得税準確定申告書

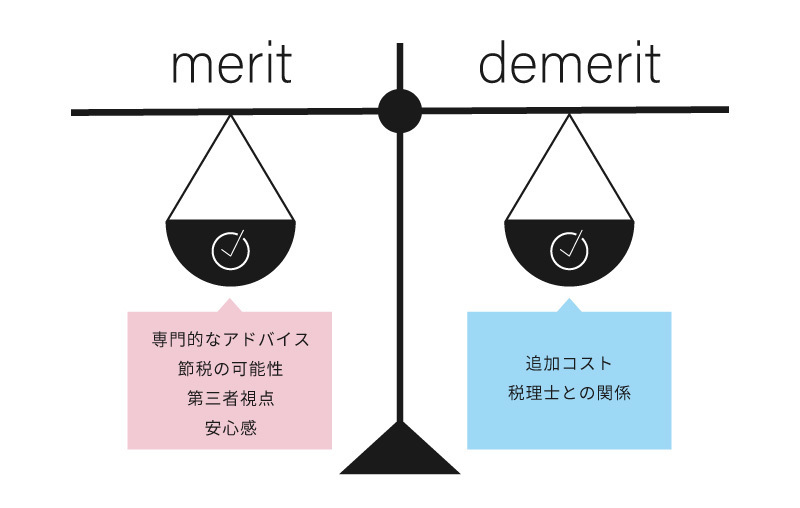

セカンドオピニオンを依頼するか迷っている、という時は、メリットとデメリットを考慮した上で判断しましょう。

セカンドオピニオンのメリット

専門的なアドバイスを得られる

普段お願いしている顧問税理士が相続や贈与の専門ではない、という場合はセカンドオピニオンがより有効です。

相続では特に過去の事例が重要になりますので、経験豊富な専門の税理士にセカンドオピニオンを依頼することで、有効なアドバイスと安心感を得られます。

より節税効果が得られる可能性

相続税申告は、税理士の知識や経験によって申告内容に差が生じやすい分野です。他の税理士の意見を聞くことで、より節税できる内容で申告が可能となる可能性があります。

第三者の目線でチェックが可能

客観的に第三者の目線で申告内容をチェックしてもらうことで、ミスや見落としの防止につながります。

納得できる相続手続きができる

セカンドオピニオンを検討されている方は、現状に不安を抱いていることと思います。

他の税理士にセカンドオピニオンを依頼することで、納得して相続手続きを進めることができ、安心感を得られます。

セカンドオピニオンのデメリット

コストがかかる

当然ではありますが、セカンドオピニオンを依頼する税理士にも報酬が発生するため、元々依頼していた税理士と合わせて、税理士報酬が2人分かかる、ということになります。

報酬については個々の税理士によって設定が異なりますので、依頼する前に確認した上で検討しましょう。

セカンドオピニオンにより税理士報酬は追加で発生しますが、それ以上の節税効果が得られる可能性もありますので、費用対効果で考えると良いでしょう。

先に依頼した税理士との信頼関係

セカンドオピニオンを依頼するにあたり、先に依頼していた税理士との関係が悪くなるのではないか?という点は誰でも懸念するところでしょう。

セカンドオピニオンは決して後ろめたいことではありません。

依頼する際は元々の税理士にも事前にしっかりと伝えておけば問題ありません。逆に、セカンドオピニオンを依頼することを伏せておくことは避けましょう。

セカンドオピニオンを依頼する際の税理士の選び方について、ポイントを解説します。

最初に確認しなければならない点として、その税理士事務所が「セカンドオピニオン」サービスとして扱っているかどうかです。

そもそもサービスを提供していない税理士事務所もありますので、注意しましょう。

多くの税理士事務所では、ホームページでも提供しているサービスについて確認できます。

税理士を選ぶ際のチェックポイント

セカンドオピニオンを求める税理士を選ぶ際は、下記の点を重視して検討しましょう。

- 相続案件の実績が豊富か(相続に特化しているか)

- 相続税法に精通しているか

- 単なる申告手続きの確認だけでなく、親身に対応してくれるか

依頼すべきタイミングは?

セカンドオピニオンの依頼は、相続税申告前と申告後により状況が異なります。

相続税申告前

相続税の申告手続きを税理士と進めるにあたり不安を感じた時や、財産評価や特例適用について第三者の視点から確認してほしいと感じた時。

「申告内容のチェック」「土地の評価額のチェック」など、依頼した目的やチェックしてもらいたい点を明確にしておきましょう。

相続税申告後

税務署から修正の指摘があった時(税務調査の連絡があった時)

普段から税務をお願いしている顧問税理士がいる場合、相続が発生した際もその税理士に依頼する、というケースは自然な流れです。

しかしその税理士が相続に精通していない、という場合はセカンドオピニオンで相続に強い税理士に相談するとより安心です。

「今お願いしている税理士に悪いかも」と思うかもしれませんが、セカンドオピニオンは問題がある行動では全くありません。納税者として最適解を得るためには必要な選択肢です。

セカンドオピニオンを求める場合は、しっかりと事前に顧問税理士に説明しておくことが大切です。相続以外の税務については、今後の契約関係を継続することも伝えましょう。

顧問税理士に依頼者から説明がない場合、セカンドオピニオンを依頼する税理士にも影響があるかもしれません。双方に迷惑がかからないよう、事前の説明はきちんと行っておくことが必要です。

相続税の申告は専門的な要素が強く、申告者自身がすべてを把握するのは難しいだけでなく、税理士にも経験と知識が求められます。だからこそ不安があるときはセカンドオピニオンを活用して、別の税理士の視点から申告内容を確認することは、納得のいく申告と安心につながります。

不安を感じたときは、セカンドオピニオンを活用して他の税理士に相談してみることをおすすめします。大切なのは、申告者自身が「この申告で間違いない」と納得できることです。セカンドオピニオンは、そのための有効な選択肢のひとつといえます。

ご不明な点があれば、新潟の税理士までご相談ください。

※以上は本記事を作成時点の情報に基づいております。現在の内容と異なる場合があることをご容赦ください。

税理士への相続税・贈与のご相談はこちら

お気軽にご相談ください!

お約束1:感じの良い対応

お約束2:勧誘はいたしません

税理士・著書のご紹介(共著)

新潟相続協会 概要

新潟相続協会

(L&Bヨシダ税理士法人)

ご連絡先

◆新潟 相続オフィス

新潟県新潟市中央区女池4-18-18マクスウェル女池2F

☎025-383-8868

◆三条 相続オフィス

新潟県三条市東裏館2-14-15

☎0256-32-5002

対応地域

新潟県内全域対応

新潟県新潟市中央区、新潟市西区、新潟市東区、新潟市北区、新潟市江南区、新潟市西蒲区、新潟市南区、新潟市秋葉区、長岡市、三条市、見附市、加茂市、小千谷市、新発田市、村上市、柏崎市、上越市、胎内市、糸魚川市、弥彦村、燕市、五泉市、燕三条地域

その他県内全域対応