相続は新潟の税理士に相談。相続税申告、相続節税対策、遺言、相続手続き承ります。相続税申告や手続きは税理士にご相談ください。

営業 時間 | 平日 9:00~17:30 ※夜間は要予約 |

|---|

相続財産の調査方法と開示請求

遺産の種類別に解説

相続が発生した時に、「どんな財産があるのか分からない」「他の相続人が財産について教えてくれない」といった不安や疑問を持つ方は少なくありません。

相続の手続きは、感情的にも複雑になりがちですが、遺産の内容を正確に把握することは、円満な遺産分割や正しい相続税申告のためにとても大切です。

この記事では、相続人が遺産の情報を把握する時の「開示請求」や遺産の調査方法について解説します。

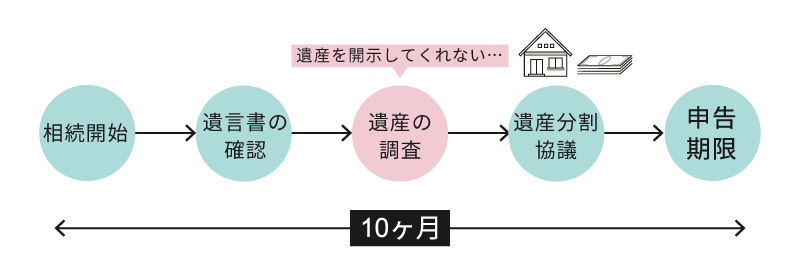

相続が発生すると、相続人は被相続人の財産をすべて調査しなくてはなりません。

その総額によって、相続税申告が必要か否かが決定されるためです。

被相続人が遺言書を残していた場合、財産を把握することはある程度容易ですが、遺言書を残していない場合は、被相続人のすべての財産を調査することが必要になります。

その際に、被相続人の財産を管理していた相続人が、財産について他の相続人に教えてくれない、という状況からトラブルに発展するケースがあります。中には相続人による遺産隠しの疑いがある場合もあります。

このようなケースでは、相続人同士で解決を図らなければならないのですが、財産の状況を把握するにはどのような方法があるのでしょうか?

財産の種類ごとに、その方法について確認していきましょう。

相続人が複数おり、遺産分割協議を行うためには、まず財産を全て明らかにしなくてはなりません。

その際にトラブルとなりやすいケースとして、故人の遺産を管理していた相続人が預貯金の通帳等の開示を拒否する、という状況があります。そうなると、他の相続人が遺産の全てを把握できず、遺産分割協議を進めることができません。

より深刻な状況になると、相続人の一人が遺産の存在を故意に隠していた、遺産を内緒で使い込んでいた、というケースもあり得ます。

このようなケースでは、相続手続きを進めるためにどのような対応を行うべきでしょうか。

結論から申し上げますと、財産の調査についてのトラブルは基本的に当事者同士で解決を図ることが求められますが、難しい場合は専門家の介入も検討されます。

①任意の開示請求

まずは当事者同士で開示を求めます。

とはいえ、開示を求めるような状況では簡単に相手が応じる、ということは考えにくいかもしれません。その場合は弁護士に仲介を依頼することは可能です。

前提として、「遺産を開示してくれない」という状況では、遺産分割調停に持ち込むことはできません。

遺産分割調停はあくまでも遺産分割に関するトラブルについて話し合う場であり、財産については既に確定しているということが前提です。

そのため、遺産分割以前の財産の調査段階については、当事者同士で解決を図ることがまず必要になります。

②財産の調査

相続人が開示請求に応じない、という場合は相続財産を調査することになります。

財産の種類に応じた調査方法は、次の項目にて解説します。

③遺産分割協議

遺産が全て判明した段階で、遺産分割協議に進みます。

遺産分割協議で話し合いがまとまらない場合は遺産分割調停の申し立てを行うことも可能です。

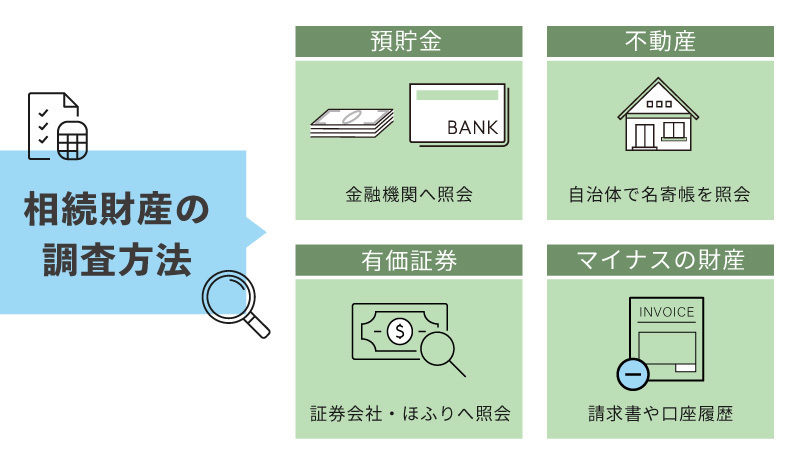

それでは、遺産の種類別に調査方法を見ていきましょう。

預貯金(金融機関)

相続人の資格を持つ人は、金融機関に預貯金口座の開示請求が単独で可能です。

相続人の一人が通帳を保持していて見せてくれない、という場合は、金融機関に問い合わせてみましょう。通常、相続人であることを証明する戸籍謄本類や本人確認の書類を準備する必要があります。

なお、被相続人が亡くなった時点での残高全額が相続の対象となります。

ただ最終的な残高だけでなく、一年程度の出入金記録の履歴を請求することをおすすめします。過去1年分の取引履歴を取得することで、使途不明金や隠れた財産の手がかりになる場合があります。

相続人による使い込みがあれば、その履歴で判明します。またその他の財産を把握する意味でも、出入金の履歴は重要な手がかりとなります。

開示請求の目的

開示請求を行う目的は、まず正確な財産の総額を把握し、正しい遺産分割を行うためというものです。また一部の相続人による預貯金の使い込みを防止する、という目的もあります。

不動産

被相続人が所有していた不動産の確認方法としては、不動産が所在する自治体の役場で「名寄帳」を開示してもらいましょう。

名寄帳は同じ市町村内に所有しているすべての不動産が一覧で確認できるものです。

注意点として、市町村ごとに取得するものなので被相続人が所有していた不動産が複数の地域に渡る場合は、それぞれの市町村の自治体で取得しなくてはなりません。

名寄帳で確認できた不動産は、法務局で登記事項証明書を取得しましょう。

またどの不動産を所有していたのか分からない、という場合は自宅に郵送で届いている固定資産税の納税通知書を確認してみましょう。

有価証券(株式など)

手間はかかりますが確実な方法として、証券会社等に個別に問い合わせをします。

郵便物や口座の出入金履歴などを手掛かりにして、所有していた有価証券を洗い出し、調査することになります。

ひとつ有効な手段としては、証券保管振替機構(ほふり)の活用があります。

条件を満たした上場企業の有価証券は一括して電子的に保管・管理しており、証券会社の口座開設状況が確認できます。相続人は被相続人の所有する有価証券を照会できる権利を持っています。

但し、未上場の企業や条件を満たしていない企業はほふりでは管理していませんので、郵便物や銀行口座の確認等で個別に調査が必要となります。

債務(マイナスの財産)

相続の対象となるのはプラスの財産だけではありません。被相続人の債務や借金などマイナスの財産も対象となります。

債務に関する契約書や請求書が保管されていないかどうか、自宅を確認しましょう。金融機関の預貯金口座の履歴で、返済履歴などが残っていれば手掛かりとして確認できる場合もあります。

相続財産の調査は専門家に依頼できる

これまで説明してきたとおり、遺産の調査はとても手間と労力がかかるものです。

ご自身で行うのが難しい、また正確に漏れなく調査できるかどうか不安、という場合は、弁護士など専門家に依頼することも可能です。

専門家に遺産の調査を依頼するメリットは?

相続に関する知識や経験が豊富な専門家に依頼することで、遺産調査に要する時間と相続人の負担を軽減し、調査漏れの心配も少なくなりますので、納得のできる遺産相続を実現できる可能性が高まります。

さらに遺産調査に関わる手続きや金融機関との手続きも、専門家ならスムーズに行うことが可能となります。

費用は発生しますが、調査漏れや手続きの不備を防ぐことができ、安心につながります。

一部の相続人による遺産隠しが判明した場合、どのようなリスクが考えられるでしょうか。

相続税の申告期限に間に合うタイミングで判明すれば、相続人同士で解決を図ることで申告漏れを防ぐことも可能です。

しかし申告期限が過ぎてしまってからの発覚になると、遺産総額が変わるため修正申告が必要となります。延滞税の他、状況により過少申告加算税や重加算税といったペナルティが発生することもあります。

特に故意に遺産を隠していて、税務調査で発覚した場合は、重加算税が加算される可能性があります。遺産隠しが後になって判明しないよう、事前に遺産調査を漏れなく行うことは重要なポイントです。

遺産分割協議のやり直し

遺産分割協議は原則として、一度行った後のやり直しはできません。

但し一定の正当な理由があれば、相続人全員の合意を得た上でやり直しが可能です。

遺産隠しはやり直しの原因に該当するため、改めて遺産分割協議を行います。

しかし遺産隠しが発覚するような状況では、遺産分割協議をやり直しても話し合いがまとまらず協議が難航する可能性もあります。その場合は遺産分割調停に進むことも検討する必要が出てきます。

相続税申告のやり直し

再度の遺産分割協議がまとまったら、相続税の修正申告を行います。

新たに遺産が増えた分の相続税を納めることになりますが、税務調査の通知が来る前に、自主的に申告した場合、過少申告加算税は発生しません。

相続が発生すると、財産の調査や相続税の申告手続きといった実務的な課題にも向き合う必要があります。特に「遺産が本当に全部開示されているのか」という不安は、多くの相続人が抱えるものです。

開示請求や財産調査は、円満な遺産分割や正しい相続税申告のために欠かせないステップです。もし他の相続人との間で情報が共有されない場合でも、冷静に対応し、必要に応じて専門家の力を借りることで、納得のいく相続を進めることができます。

ご不明な点があれば、新潟の税理士までご相談ください。

※以上は本記事を作成時点の情報に基づいております。現在の内容と異なる場合があることをご容赦ください。

税理士への相続税・贈与のご相談はこちら

お気軽にご相談ください!

お約束1:感じの良い対応

お約束2:勧誘はいたしません

税理士・著書のご紹介(共著)

新潟相続協会 概要

新潟相続協会

(L&Bヨシダ税理士法人)

ご連絡先

◆新潟 相続オフィス

新潟県新潟市中央区女池4-18-18マクスウェル女池2F

☎025-383-8868

◆三条 相続オフィス

新潟県三条市東裏館2-14-15

☎0256-32-5002

対応地域

新潟県内全域対応

新潟県新潟市中央区、新潟市西区、新潟市東区、新潟市北区、新潟市江南区、新潟市西蒲区、新潟市南区、新潟市秋葉区、長岡市、三条市、見附市、加茂市、小千谷市、新発田市、村上市、柏崎市、上越市、胎内市、糸魚川市、弥彦村、燕市、五泉市、燕三条地域

その他県内全域対応