相続は新潟の税理士に相談。相続税申告、相続節税対策、遺言、相続手続き承ります。相続税申告や手続きは税理士にご相談ください。

営業 時間 | 平日 9:00~17:30 ※夜間は要予約 |

|---|

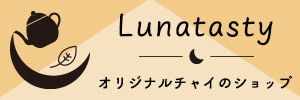

遺産が自宅不動産のみの相続はどうなる?

不動産の遺産分割の方法と注意点を解説

相続財産が「自宅のみ」の場合、遺産分割はどのように行うべきなのでしょうか。

現金や預貯金が相続財産に含まれない状況では、相続人間での公平な分け方が難しく、感情的な対立を招くこともあります。どのように分割すれば円満な相続が可能なのでしょうか。

この記事では、不動産のみを相続するケースにおける遺産分割の基本的な考え方と、具体的な方法や注意点をわかりやすく解説します。

相続が発生した時に、遺産が被相続人の自宅のみ、というケースは珍しいことではありません。

しかし、不動産(建物と土地)のみの遺産分割は簡単ではなく、次のような点を考慮する必要があります。

不動産は分けることが難しい

基本的な考え方として、不動産は単純に現物として分割することができません。

現金であれば、金額で明確に分けることができますが、不動産は物理的に複数に分ける、ということは不可能なため、遺産分割においては相続人同士が納得できるよう、その方法を検討することが必要となります。

相続税の納税資金としての遺産がない

不動産のみでも相続税の課税対象となる場合、預貯金が遺産にない場合は納税資金の調達についても考えなくてはいけません。

相続人自身の財産で相続税を支払うことが困難な場合は、納税方法や資金の調達を検討することになります。

相続トラブルが起きやすい

不動産のみの相続では、公平な分割が難しくなり相続トラブルに発展する可能性もあります。

一人の相続人が単独で相続すると、他の相続人にとっては不公平感が生じやすくなります。一方で複数の相続人での共有財産とすると、遺産の管理や処分において全員の合意が必要となるため、将来的にトラブルにつながりやすい、という問題点があります。

それぞれの分割方法について、適したケースと注意点を確認していきましょう。

現実的に不動産の場合は、現物分割をすることは物理的にできません。仮に被相続人が複数の不動産を所有していた場合は、不動産ごとに現物分割することは可能です。

今回は遺産が自宅のみであった場合について解説します。

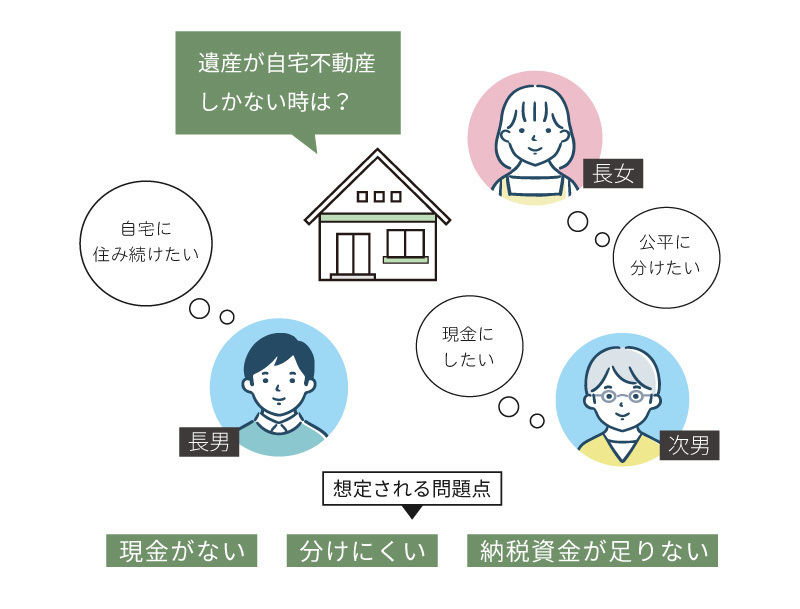

代償分割の場合

自宅を相続した相続人が、他の相続人に代償金を支払うことで、不公平感を解消することができます。自宅を保持しておきたい、また条件的に売却が難しい場合に有効な方法です。

代償分割の注意点

注意点としては、相続人に代償金の支払い能力が不可欠なことです。特に遺産に現金がないケースでは、相続人自身の財産から代償金を支払うことになります。

また代償金の額や支払い方法など、事前に相続人間で話し合い、合意を得ることが必要です。

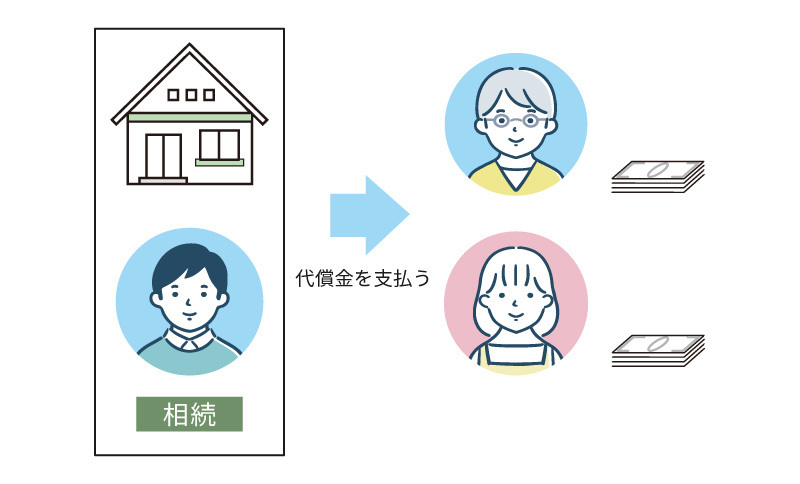

換価分割の場合

自宅に今後誰も済む予定がない場合に有効な方法が換価分割です。不動産を売却して換金し、そのお金を相続人で分けるため、公平な遺産分割の実現にもつながりやすいです。使われなくなった自宅の管理などの問題も解消します。

しかし相続人の一人が自宅に居住していた場合などは合意を得ることが難しいため、他の方法を含め検討することになるでしょう。

換価分割の注意点

不動産はすぐに売却が成立するとは限りません。また条件的にそもそも売却が難しい、という場合もあります。売却する時期や不動産市場での価値を十分に検討した上で決定することが求められます。

また不動産の売却の際には、譲渡所得税という税金がかかる場合があります。

一般に、相続した不動産を売却する場合は、「相続時の不動産評価額」を基準として、売却価格との差額が譲渡所得とみなされます。この差額の金額により、譲渡所得税がかかる場合があることを留意しておきましょう。

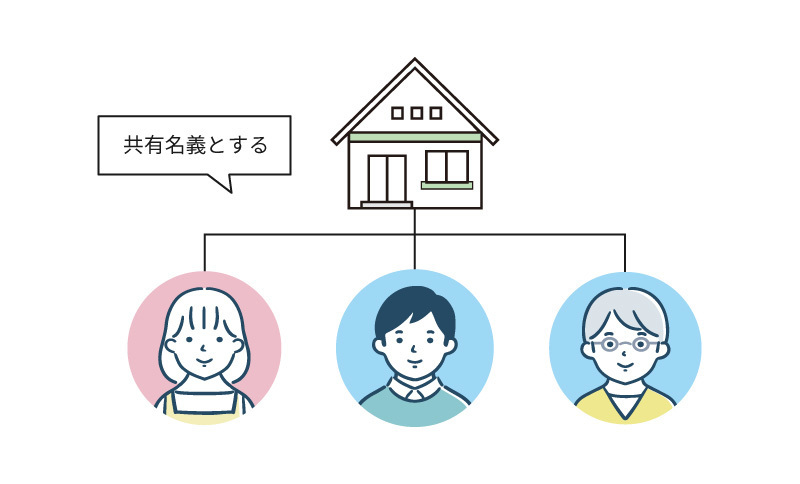

共有分割の場合

不動産を複数の相続人で共有する方法です。具体的には相続登記で所有者を共有名義とします。

一般的には望ましい方法ではなく、トラブルが発生しやすいため、代償分割や換価分割の検討をおすすめします。

共有分割の注意点

共有分割がトラブルとなりやすい理由としては、不動産の管理や処分において、共有者全員の合意が必要となる点です。互いの意見に相違があると、不動産に関する行為を行うことができません。

また固定資産税の支払いや、自宅の維持のための管理などの問題もあります。不動産を共有名義とする際には、これらのリスクを踏まえた上で実行することが求められます。

さらに将来的な懸念点として、共有分割とすると、相続人がどんどん増えていき、先になればなるほど手続きが複雑になってしまうという問題もあります。

【自宅の遺産分割に適した方法まとめ】

| 方法 | メリット | 注意点・リスク | |

|---|---|---|---|

| 代償分割 | 一人が相続し、他の相続人に代償金を支払う |

|

|

| 換価分割 | 自宅を売却し、換金して相続人同士で分ける |

|

|

| 共有分割 | 自宅を複数の相続人の共有名義とする |

|

|

相続財産が自宅不動産のみ、という場合に注意すべきポイントをご説明します。

想定されやすいトラブルは?

相続財産が自宅のみ、という場合は遺産分割が難しいため、相続人同士で意見がまとまらずトラブルとなる可能性も少なくありません。

一人の相続人が単独で相続し、自宅に住み続けるとすると、他の相続人が不公平だと感じることも想定されます。その場合、公平性を保つため代償分割で代償金を支払う、ということも検討します。

またこれまでにもご説明した通り、共有分割はトラブルになりやすいため、なるべく避けた方がよいでしょう。不動産を共有状態のままにしておくと、将来的にどんどん相続人が増えていき、相続が複雑になるという問題もあります。

相続税の納税資金

自宅不動産の相続税評価額が相続税の基礎控除額を超えると、相続税の納税義務が生じます。

しかし相続財産に預貯金がない、という場合は相続人が自身で納税資金を用意しなくてはなりません。そのために換価分割(不動産を売却し納税資金とする)を選択するのもひとつの方法です。

相続人に納税資金がない、という場合は相続税の延納(分割払い)やローンの申請の検討も必要になります。

相続登記の手続き

相続により不動産を取得した相続人は、不動産の名義変更の手続きを行う必要があります。

かつては相続登記の義務はなかったのですが、不動産登記法の改正により、2024年4月より義務化されました。

相続を知った日から3年以内に相続登記を行うことになります。

相続登記には登録免許税という税金の他、手続きに必要な書類の取得費用や司法書士や弁護士などの専門家への依頼費用(自身で手続きをする場合は不要)も発生します。

遺産が不動産のみ、というケースも含め、不動産を含む相続は遺産分割においてトラブルも招きやすいため、専門家に対応や手続きについて相談することをおすすめします。

有効な解決方法を提案してくれる

不動産のみの遺産分割の方法は代償分割・換価分割・共有分割の3つがありますが、個々の状況に合わせて最も有効な手段をアドバイスしてもらえます。また納税資金にお悩みの場合は、その調達方法についても相談にのってくれるでしょう。

土地の評価額の計算は難しい

相続財産において土地の占める割合は大きいことが多く、土地の評価額は相続税額に大きな影響を及ぼします。特に「遺産が自宅のみ」というケースでは土地と建物の評価額のみで相続税の有無や税額が決定されるため、非常に重要なポイントとなります。

土地の評価額の計算方法は専門性が高く複雑なため、個人では対応が難しい分野です。

相続に強く、経験が豊富な税理士に依頼することで適正な評価額で申告することができます。

相続財産が自宅のみというケースは決して珍しいものではありませんが、分割方法の選択や相続人間の考え方の違いなど、慎重な対応が求められます。

不動産は現金のように簡単に分けられず、代償分割・換価分割・共有分割といった方法にはそれぞれメリットと注意点があります。事前にしっかりと検討しておくことが重要です。

また、相続税の納税資金や相続登記の義務化といった制度面にも注意が必要です。こうした手続きや判断を円滑に進めるためには、専門家のサポートを受けることも有効な選択肢となります。

ご不明な点があれば、新潟の税理士までご相談ください。

※以上は本記事を作成時点の情報に基づいております。現在の内容と異なる場合があることをご容赦ください。

税理士への相続税・贈与のご相談はこちら

お気軽にご相談ください!

お約束1:感じの良い対応

お約束2:勧誘はいたしません

税理士・著書のご紹介(共著)

新潟相続協会 概要

新潟相続協会

(L&Bヨシダ税理士法人)

ご連絡先

◆新潟 相続オフィス

新潟県新潟市中央区女池4-18-18マクスウェル女池2F

☎025-383-8868

◆三条 相続オフィス

新潟県三条市東裏館2-14-15

☎0256-32-5002

対応地域

新潟県内全域対応

新潟県新潟市中央区、新潟市西区、新潟市東区、新潟市北区、新潟市江南区、新潟市西蒲区、新潟市南区、新潟市秋葉区、長岡市、三条市、見附市、加茂市、小千谷市、新発田市、村上市、柏崎市、上越市、胎内市、糸魚川市、弥彦村、燕市、五泉市、燕三条地域

その他県内全域対応