相続は新潟の税理士に相談。相続税申告、相続節税対策、遺言、相続手続き承ります。相続税申告や手続きは税理士にご相談ください。

営業 時間 | 平日 9:00~17:30 ※夜間は要予約 |

|---|

相続の特別受益とは?

公平に遺産分割を行うための制度を解説

遺産分割を行う際に、非常に重要な要素となる場合があるのが「特別受益」です。

相続人が複数いた場合に、その中の一人が故人の生前に多額の贈与を受けていた場合、他の相続人はそのまま遺産分割を行うとすると、不公平に感じることがあるのではないでしょうか。

「特別受益」とは、このような場合になるべく公平に遺産分割を行うことができるように定められた制度です。

このコラムでは、特別受益がどのような制度なのか、特別受益に該当するケースや該当しないケースなどについて解説します。生前贈与が関わる相続トラブルを防ぐために大切な知識ですので、心当たりのある方はぜひ一読してみてください。

特別受益の概要

相続が発生した時に、亡くなった方(被相続人)の配偶者と子など、複数の相続人が存在する場合、法律で各相続人の法定相続分が定められており、また遺産分割を行った上で、最終的な相続分を決定します。

しかし、相続人の一人が、被相続人の生前に多額の贈与を既に受けているケースがあります。

例えば自宅の建設や開業・事業への援助などです。その場合、既にその相続人は特別に被相続人の財産から利益を得ているのに関わらず、相続発生時に定められたとおりに遺産分割を行うとすると、他の相続人が不平等に感じることもあり得るのではないでしょうか。

このように、複数の相続人がいる中で、相続人の一人が被相続人から得た特別な利益を「特別受益」といいます。

他の相続人が「特別受益」を主張することで、できるだけ遺産分割を平等に進めることができるようにする制度なのです。

特別受益を認めてもらうためには主張が必要

特別受益は相続発生時に無条件に考慮される事項ではなく、他の相続人が不満を抱いていたとしても、主張して認めてもらわない限りは有効にならないことに注意しましょう。

また「特別受益である」と認められるための明確な基準は存在しません。各個人の状況で判断されるため、例えば〇円以上の生前贈与を受けている場合は特別受益として認められる、というような条件もありません。

特別受益の持ち戻し

相続人の一人が多額の生前贈与を受けるなどして、他の相続人が不公平となるため、特別受益分を遺産に計上し直して遺産分割を行うことを「特別受益の持ち戻し」といいます。詳しくは後述します。

特別受益に該当するケース

それでは、特別受益の対象となるケースをご説明します。

大きく分けて「生前贈与」「遺贈」「死因贈与」の3つがあります。

生前贈与

生前贈与はすべてが特別受益の対象になる、と考えられがちですが、実際に対象となるケースは下記のような贈与が該当します。

通常の扶養の範囲を超えており、相続財産の前渡し、とみなされるかどうかがポイントです。

婚姻のための贈与

婚姻にあたり贈与された持参金・支度金は特別受益の対象となります。

但し、結納金や結婚式の費用は対象とならないことも多いです。以前はこうした費用を親が負担することが「特別」な贈与ではなく、ごく一般的であったためです。

養子縁組のための贈与

養子縁組の際の持参金や、実親からの生前贈与などが該当します。

生計の資本のための贈与

子が独立して自宅を建設する際に親から資金を援助していたり、開業資金や事業資金の援助などを行った場合が該当します。

「生計の資本のため」という定義は個人の状況により異なるため、特別受益にあたるかどうかはそれぞれのケースで判断されます。学費や生活費などは、扶養の範囲内とみなされる可能性が高いですが、高額な場合は特別受益の対象となる場合もあります。

また居住用の土地・建物の贈与は「生計の資本」に該当するとして特別受益の対象となります。

遺贈

遺言書で財産を遺すことを「遺贈」といいます。遺贈の対象が相続人の資格がある一人であった場合、特別受益に該当します。対象が相続人以外の人であった場合は、特別受益にはなりません。

死因贈与

贈与者が死亡した時点で、効力が生じる贈与のことを「死因贈与」といいます。贈与者が生前に財産の贈与について受贈者と契約を結ぶ、という点で遺贈とは異なります。

例えば「私が死亡したら、あなたに〇円を贈与します」といった内容の契約です。

特別受益と判断される基準は?

特別受益はそもそも主張して認めてもらうことで、初めて有効となる制度です。

特別受益の対象となる生前贈与であっても、実際に該当するか否かは、被相続人の年収や生活状況・生活水準など細かく調査した上で判断されます。個人の状況はそれぞれの立場や状況ですべて異なるため、例えば生前贈与がいくら以上であれば特別受益に該当する、というような明確な基準は存在しません。

贈与の価額だけでなく、被相続人の経済状況や社会的地位を考慮した上での負担の大きさ、また他の相続人との比較で明らかに不平等であるかどうか、といった点が判断材料となります。

被相続人が裕福であれば、扶養の範囲内とみなされる費用も、経済的に豊かではない状況でのものであれば、特別受益と判断されるかもしれません。

特別受益に該当しないケース

では逆に、特別受益には当てはまらないケースについて見てみましょう。

相続人以外への贈与・遺贈

前提として、特別受益の対象とされるのは「相続人」の資格がある人(代襲相続者を含む)への生前贈与や遺贈に限ります。相続人でない人への贈与は特別受益とはなりませんので注意しましょう。

扶養範囲内と考えられる生活費・学費

前述のとおり、特別受益と認められる明確な基準は定められておらず、個人の状況により判断されます。

被相続人の収入や経済状況から、特別に高額な支出ではなく、扶養の範囲内とみなされる生活費や学費は、特別受益には該当しないケースが多いです。

生命保険金

原則として、生命保険金は特別受益の対象外です。

但し、保険金の額が大きく、他の相続人との間で著しく不公平である、と判断された場合、特別受益の対象となる可能性もあります。

被相続人が遺言で「特別受益の持ち戻し免除」の意思表示を行った場合

これまでのお話の通り、特別受益は他の相続人の主張により認められますが、贈与した財産に対し、被相続人は遺言で特別受益の持ち戻しを対象外とする意思を示すことが可能です。

このことを「持ち戻し免除」といい、その場合特別受益に該当するとしても持ち戻しを行うことはできません。但し遺留分を侵害しない範囲内となります。

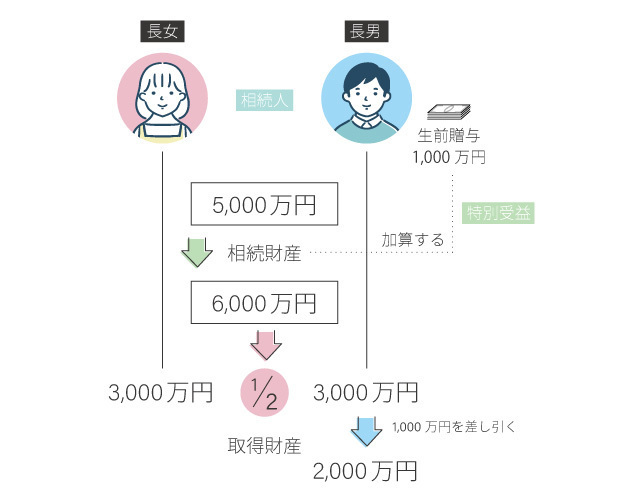

特別受益の計算方法例

それでは、特別受益が認められた場合の遺産の計算方法について見てみましょう。

原則として、特別受益が考慮されるとすると、下記のような計算式で相続分を求めます。

【特別受益を受けた人】(相続財産+特別受益額)×法定相続分-特別受益額=相続分

【特別受益を受けていない人】(相続財産+特別受益額)×法定相続分=相続分

特別受益の持ち戻し

これまでお話したとおり、特別受益の対象となった財産を相続財産に加算して遺産分割を行うことを「特別受益の持ち戻し」といいます。

しかし特別受益の持ち戻しを行わないよう、被相続人が遺言状などで意思表示した場合、「持ち戻し免除」となります。免除の意思表示を行うことで、相続トラブルのリスクを軽減することができます。

特別受益の主張を行う流れを簡単に説明します。なお、特別受益の持ち戻しに時効はありません。

①遺産分割協議で特別受益を主張する

特別受益は主張することで初めて有効になるものです。

まずは特別受益を受けていない相続人が、受けていた相続人に対して特別受益を主張した上で話し合いを行います。ただ主張するだけでなく、特別受益があったことを明確に示す根拠を準備しておくと良いでしょう。

遺産分割協議でスムーズに合意が得られれば、特別受益の持ち戻しを行い、遺産分割を進めます。

②家庭裁判所の調停

遺産分割で話し合いがまとまらない場合、家庭裁判所に調停の申立てを行います。調停委員を含めて話し合いを行い、ここで合意できれば調停成立となります。

まとめ

今回のコラムでは特別受益について解説しました。

特別受益は遺産分割において、非常に重要な意味を持つケースも少なくありません。明確な基準がなく、個々の事情により特別受益に該当するか否かが決まります。判断基準や証拠の準備など、特別受益についてお悩みの場合は、専門家に相談するのがおすすめです。

ご不明な点があれば、新潟の税理士までご相談ください。

※以上は本記事を作成時点の情報に基づいております。現在の内容と異なる場合があることをご容赦ください。

税理士への相続税・贈与のご相談はこちら

お気軽にご相談ください!

お約束1:感じの良い対応

お約束2:勧誘はいたしません

税理士・著書のご紹介(共著)

新潟相続協会 概要

新潟相続協会

(L&Bヨシダ税理士法人)

ご連絡先

◆新潟 相続オフィス

新潟県新潟市中央区女池4-18-18マクスウェル女池2F

☎025-383-8868

◆三条 相続オフィス

新潟県三条市東裏館2-14-15

☎0256-32-5002

対応地域

新潟県内全域対応

新潟県新潟市中央区、新潟市西区、新潟市東区、新潟市北区、新潟市江南区、新潟市西蒲区、新潟市南区、新潟市秋葉区、長岡市、三条市、見附市、加茂市、小千谷市、新発田市、村上市、柏崎市、上越市、胎内市、糸魚川市、弥彦村、燕市、五泉市、燕三条地域

その他県内全域対応